個人住民税(町民税・県民税)

個人住民税(町民税・県民税)とは

個人住民税は、町が住民のみなさまの日常生活に欠かせない公共サービスを行うにあたり、必要となる経費を税金として負担いただくものです。

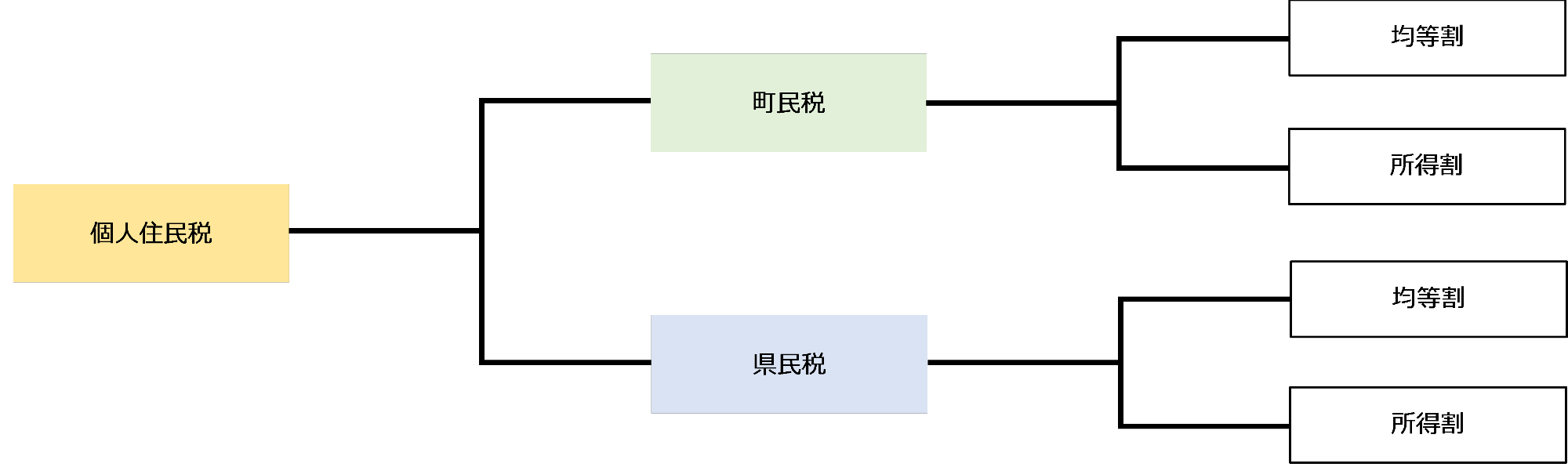

なお、個人住民税は「町民税」と「県民税」を合せたものを言い、町が「町民税」と合せて「県民税」を課税・徴収しています。

個人住民税の均等割・所得割

個人住民税には、「均等割」と「所得割」があり、この2つを足した合計金額が1年間に納めていただく「年税額」になります。

◆均等割…非課税の方を除くすべての方に一律の税額を負担いただくものです。

◆所得割…前年の所得に応じて算出した税額を負担いただくものです。

個人住民税を納める方(納税義務者)

「1月1日現在(賦課期日)」において、次の内容に該当する方が納税義務者となります。

| 納税義務者 | 均等割 | 所得割 |

|---|---|---|

| 町内に住所のある方 | 〇 | 〇 |

| 町内に住所はないが、町内に 事務所・事業所、家屋敷のある方 |

〇 | - |

※その年の1月2日以降に加美町から転出された場合でも、その年度の個人住民税は加美町に納めていただくことになります。

※住所は、原則として住民基本台帳によりますが、住民基本台帳に登録がなくても、1月1日現在で加美町に居住している方は、加美町で課税される場合があります。

個人住民税がかからない方(非課税)

※次の内容は令和3年度以降のものとなります。令和2年以前の内容については、税務課に直接お問い合わせください。

~非課税の方(「均等割」も「所得割」もかかわらない方)~

次のいずれかに当てはまる方は、個人住民税はかかりません(非課税)。

◆生活保護法による生活扶助を受けている方

◆障害者・未成年者・寡婦・ひとり親で、前年の合計所得金額が135万円以下の方

◆前年の合計所得金額が次の額以下の方

・扶養親族等がいない方…28万円+10万円

・扶養親族等がいる方…28万円×(同一生計配偶者と扶養親族の数+1)+16万8千円+10万円

~「所得割」がかからない方(「均等割」だけかかる方)~

前年の総所得金額等が次の額以下の方は、「所得割」がかからず、「均等割」だけかかります。

◆扶養親族等がいない方…35万円+10万円

◆扶養親族等がいる方…35万円×(同一生計配偶者と扶養親族の数+1)+32万円+10万円

税額の計算

個人住民税の「均等割」の税額と「所得割」の税率は、次のとおりです。

| 町民税 | 県民税 | |

|---|---|---|

| 均等割額 | 3,000円 | 2,200円 |

| 所得割額 | 6% | 4% |

※均等割額には、東日本大震災からの復興の財源とするための臨時措置として、1,000円(町民税500円、県民税500円)が加算されています。この臨時措置が令和5年度で終了し、令和6年度から国税である「森林環境税(年額1,000円)」が均等割と併せて徴収されます。

※県民税均等割うち、1,200円は「みやぎ環境税」です(平成23年度から令和7年度まで)。

※所得割額の税率について、土地・建物、株式等の譲渡所得などは、他の所得と区分して特別な税率を使用します。

所得割額

所得割額=(前年中の所得金額-所得控除額)×税率-税額控除等

~所得の種類~

課税対象となる「所得」は次の10種類に分類されます。

| 所得の種類 | 内容 | 所得金額の計算方法 |

|---|---|---|

| 事業(営業等・農業) | 事業から生じる所得(卸売・小売業、飲食業、サービス業、農業など) | 収入金額-必要経費 |

| 不動産 | 土地・建物等の賃借料(家賃、駐車場代など) | 収入金額-必要経費 |

| 利子 | 公債、社債、預貯金などの利子 | 収入金額 |

| 配当 | 株式などの配当 | 収入金額-株式等の元本取得のために要した負債の利子 |

| 給与 | 会社員・アルバイトの給与など | 収入金額-給与所得控除額 |

| 雑 | 公的年金(国民年金や厚生年金など) 他の所得に分類できない所得 |

次の1と2の合計 1 公的年金等収入金額-公的年金等控除額 |

| 譲渡 |

資産等を売った場合に生じる所得 |

収入金額-資産の取得価額などの経費-特別控除額 |

| 一時 | 生命保険の満期一時金、賞金など | 収入金額-必要経費-特別控除額 |

| 山林 | 山林を伐採、立木のまま譲渡した場合に生じる所得 | 収入金額-必要経費-特別控除額 |

| 退職 | 退職金、一時恩給など | (収入金額-退職所得控除額)×1/2 ※勤続年数5年以下の場合は計算が異なります。 |

※山林、退職所得以外の所得は、基本的に合計した上で税率を適用します(総合課税)。土地・建物、株式などの譲渡所得等は、他の所得と切り離して所得を計算し、個別の税率を適用します(分離課税)。

~所得控除~

扶養する親族等がいるかどうか、医療費や社会保険料の支払額、障害・ひとり親などの個人的事情に応じて、総所得金額等から一定額の控除を行うものです。

※次の内容は令和3年度以降のものです。令和2年度以前の内容については、税務課に直接お問い合わせください。

| 控除の種類 | 概要 |

|---|---|

| 社会保険料控除 | 健康保険料や国民年金保険料、介護保険料などの支払額がある場合 |

| 小規模企業共済等掛金控除 | 小規模企業共済掛金や確定拠出年金加入者掛金などの支払額がある場合 |

| 生命保険料控除 | 生命保険や個人年金、介護医療保険の支払額がある場合 |

| 地震保険料 |

地震保険料(旧長期損害保険料を含む)の支払額がある場合 |

| 医療費控除 | 治療費や医薬品の購入費などがある場合 |

| 雑損控除 |

災害や盗難などに関連したやむを得ない支出がある場合 |

| 配偶者控除 | 本人と生計を一にする合計所得金額48万円以下の配偶者がいる場合 ※本人の合計所得金額1,000万円以下であること |

| 配偶者特別控除 | 本人と生計を一にする合計所得金額48万円超133万円以下の配偶者がいる場合 ※本人の合計所得金額1,000万円以下であること |

| 扶養控除 | 本人と生計を一にする合計所得金額48万円以下の扶養親族がいる場合 |

| 寡婦・ひとり親 | 死別や離婚などにより配偶者がいない場合 ※本人の合計所得金額500万円以下であること。ひとり親または離婚による寡婦は、扶養親族がいること(ひとり親は子の扶養親族)。 |

| 障害者控除 | 本人、同一生計配偶者または扶養親族が障害者である場合 |

| 勤労学生控除 | 本人が学生などで給与所得等がある場合 ※本人の合計所得金額75万円以下かつ給与所得等以外の所得が10万円以下であること |

| 基礎控除 | 合計所得金額2,500万円以下の場合 |

~税額控除~

算出した税額から一定額を差し引くものです。

| 控除の種類 | 概要 |

|---|---|

| 調整控除 | 税源移譲に伴う所得税と住民税の人的控除額の差による負担増を調整 |

| 配当控除 | 総合課税される配当所得がある場合、配当所得の一定割合を控除 |

| 住宅借入金等特別控除 | 所得税において住宅ローン控除が適用されている場合、控除しきれなかった額を住民税から控除 |

| 寄附金税額控除 | ふるさと納税や日本赤十字社の支部などへ寄附をした場合に控除 |

| 株式等譲渡所得割額・配当割額控除 | 証券会社等があらかじめ個人住民税を差し引いた「配当所得」「上場株式等の譲渡所得」を申告した場合、差し引かれた税額を控除 |

| 外国税額控除 | 国外で住民税相当の税が課税されている場合の調整 |

個人住民税の申告

1月1日現在において、加美町に住所がある方は、その年の3月15日までに前年中の所得を申告する必要があります。ただし、次の要件に該当する方は、申告の必要はありません。

◆所得税の確定申告を税務署に提出した方

◆給与所得のみで、年末調整が済んでおり、各種控除の追加または変更を行わない方

◆公的年金等の所得のみで、各種控除の追加または変更を行わない方

◆収入がなく、加美町内に住んでいる親族に扶養されている方

※収入がない場合でも、国民健康保険や後期高齢者医療、児童手当などの関係で申告が必要な場合がありますので、ご注意ください。

納税の方法

個人住民税は、次の3つの方法により納税いただくことになっております。

~普通徴収(個人で納付、事業所得者など)~

町から毎年6月に送付する納税通知書により、6月・8月・10月・1月の4回の納期に分けて、納付書または口座振替、納税貯蓄組合により納めていただきます。コンビニエンスストアでも納付できます。

町税がコンビニ・スマホ、郵便局で納付できるようになりました!

~給与からの特別徴収(給与天引き)~

給与支払者(会社・事業所など)が町からの税額通知書に基づき、通常6月から5月までの12回に分けて毎月の給与から天引きします。

給与支払者は、天引きした税額を翌月の10日まで町に納入することになっています。

~公的年金からの特別徴収(年金天引き)~

前年中に公的年金等の所得があり、4月1日現在で65歳以上の方は、通常4月から翌年2月までの6回(偶数月)に分けて、公的年金の支給の際に税額が天引きされます。

※介護保険料が年金から天引きされていない方や公的年金の1年間の支給額よりも税額が大きい方などは、対象外となります。

※初めて公的年金からの天引きが始まる方や前の年度で停止となった天引きが再開される方は、10月支給分から天引きが始まります。

開始前の公的年金等に係る税額は、普通徴収により納めていただきます。

合計所得金額と総所得金額等

◆合計所得金額

給与所得・雑所得(公的年金等に係る所得など)・事業所得などの所得金額を合計した金額のことです。土地・建物等の譲渡所得など、他の所得と切り離して課税(分離課税)される所得も含みます。

※純損失または雑損失などの繰越控除を適用する前の金額です。

※土地・建物等の譲渡所得など、分離課税については特別控除適用前の所得金額で計算します。

※分離課税の対象となる退職所得は含まれません。

※上場株式等の配当所得や譲渡所得は、申告すると合計所得金額に含まれます。

◆総所得金額等

合計所得金額から、純損失または雑損失等の繰越控除を適用した後の金額のことです。

※純損失または雑損失等の繰越控除がない方は、合計所得金額と同一の金額になります。

更新日:2023年12月28日